Tényleg bitang az az összesen 19 milliárd dollár, amit a Facebook a WhatsAppért kifizet, legalább sok százszorosa annak, amit egyáltalán bevételként idén elkönyvelhet a WhatsApp. Az ügylet mégsem elsősorban a WhatsApp, hanem a Facebook túlhajszoltságára hívja fel a figyelmet, és általában véve intő jel a befektetőknek.

15 milliárd dolláros részvénykibocsátás?

15 milliárd dolláros részvénykibocsátás?

A WhatsApp felvásárlása a lehető leglátványosabb jelzés a befektetők számára, hogy valami túlpörgött a Facebooknál. A menedzsment ugyanis nagyon lecsupaszítva nem tett mást, mint

- A részvények magas értékeltségét kihasználva masszív részvénykibocsátással finanszíroz egy

- kiemelkedően kockázatos és nagyon-nagyon vaskosan értékelt akvizíciót, amitől

- azonnali profitot nem, maximum a felszínen látványos növekedést remélhet a jövőben, elaltatandó a befektetők aggodalmait az üzlet fenntarthatóságával kapcsolatban.

A 19 milliárd dolláros összeg túlnyomó részét ugyanis a saját részvényeivel fizeti ki a Facebook, „csak” 4 milliárd dollárt teljesít készpénzben, azaz tipikus esete annak, amikor a menedzsment egyfajta „valutaként” használja a részvényeket (részben ez is indokolja a tőzsdei bevezetéseket). Nem ritka ez a megoldás tőkepiacokon, de akkor igazán logikus ezt tenni, amikor a részvények látványosan drágák a menedzsment szerint.

Tetszik a gondolat? Vagy épp, hogy nem? Mondd el a véleményedet a Dotkom Facebook-oldalán!

Túl sok ez így

A WhatsApp tulajdonosainak kínált részvények újonnan kibocsátott részvények lesznek, nem korábban is létező, a Facebook által visszavásárolt papírok. Ráadásul nem is kevés új részvény keletkezik, a WhatsApp tulajdonosai és alkalmazottai összesen közel 8 százalékot birtokolnak majd a cégből, ha lezárul a tranzakció (azaz a jelenlegi részvényszám 8,5 százalékát kitevő mennyiséget bocsát ki a Facebook).

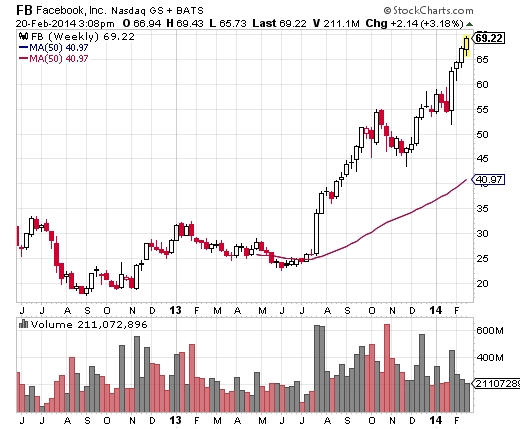

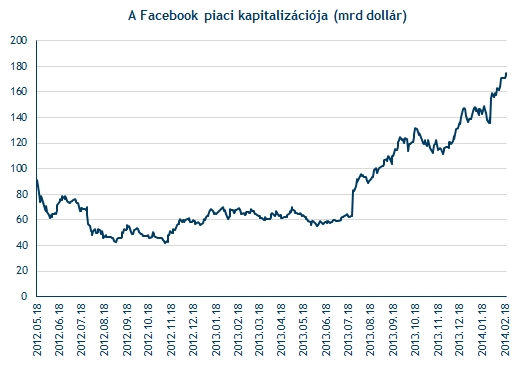

Persze alig több mint fél éve, 2013 nyarán még a Facebook részvényeinek egynegyedét kitevő pakkot kellett volna felkínálni a 15 milliárd dolláros rész rendezéséért (azaz a whatsappos emberkék rögtön 20 százalékos részesedést kaptak volna a Facebookban). Most ennek harmadáért megúszta a cég, és ennek paradox módon még az aktuális részvényesek is örülhetnek, és nemcsak azért, mert triplázhattak a részvénnyel.

Az új részvények kibocsátása ugyanis „hígítja” a régi részvényesek tulajdonát, mert ugyanaz a nyereség több részvény között oszlik el. A „régi” tulajdonosok részvényeire közel 8 százalékkal kevesebb jövőbeli profit jut, így pusztán a részvényszám növekedése miatt (ceteris paribus) kevesebbet is kellene, hogy érjen egy részvény. Minél nagyobb az új részvénypakk, annál durvább a hígítás, ilyen szempontból tehát jobb, ha magas ár mellett csinálja a menedzsment, mint ha alacsonynál tenné.

Nem a WhatsApp a gond, hanem az ára

Mindezt tovább árnyalja, ha a profit növekedéséhez olyan mértékben tud hozzájárulni a WhatsApp, hogy az ellensúlyozza a hígítás okozta negatív hatást. Jó eséllyel ez a célja a Facebook menedzsmentjének is, és nagyjából ezt is árazza most a piac, hiszen a Facebook a tegnapi megingás után már ismét emelkedik.

A WhatsApp egyébként rengetegféleképpen illeszkedik a Facebook mobilos törekvéseibe és stratégiájába, kifejezetten erősítheti a bizniszt (erről bővebben itt írtam). Csak befektetői szemmel nagyon nem mindegy, milyen áron jut ehhez hozzá a Facebook, és a poszt elején felsorolt jelek szerintem kellően riasztók, főként ha az árfolyamgrafikont is mellé nézzük.

(Írom persze mindezt úgy, hogy a Facebook nagy szárnyalásából befektetőként kimaradtam. Alapszabály, hogy nem szabad ilyesmin keseregni, így én sem kesergek rajta.)