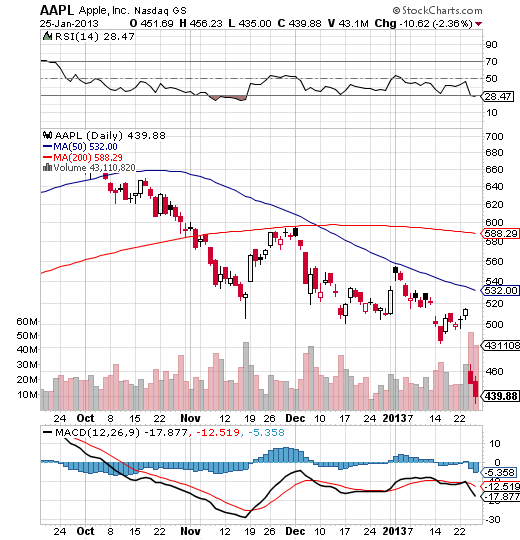

Az Apple elmúlt hónapokban mutatott vergődése a tőzsdén legalább annyira lebilincselő, mint a megelőző évek elképesztő sikersorozata. A legjogosabb kérdés, ami a gyorsjelentésről szóló poszt kapcsán is felmerült, hogy vajon meddig eshet az árfolyam. Jósolni nem szeretnék, ugyanúgy nem tudom, meddig esik majd az árfolyam, vagy hogy egyáltalán esik-e még tovább, mint bárki más. Arról viszont érdemes gondolkodni, hogy vajon mi történhet most a piacon, mert szerintem alapvető változások zajlanak a tulajdonosi szerkezetben.

Mindenki Apple-ben utazott

Az Apple "elterjedtsége" elképesztő mértéket ütött az intézményi befektetők körében: az amerikai befektetési alapok 18 százalékában (!) szerepel Apple, a legnagyobb hedge fundoktól a legkisebbekig is számos alapban meghatározó súlyt képvisel a részvény (a Zero Hedge szerint az Apple szerepel a legtöbb ilyen alapban), nem beszélve a magánbefektetők tömegeiről. (A hedge fundokkal kapcsolatban érdemes követni Faluvégi Balázs blogját, aki épp egy New York-i kiruccanáson gyűjt infókat ezekről az alapokról.)

Ezek a szereplők jellemzően "növekedési" stratégiában utaznak, azaz az új termékek jelentette extrém profitnövekedésben bízva vásárolták és tartották a részvényt. Most viszont észbe kapnak, és leugrálnak a vonatról, a hatalmas kitettség leépítése pedig erőteljes eladói nyomást jelent, ráadásul az árfolyam esésére játszó "short" pozíciókkal szemben* nem jár rövid időn belül jelentős vételekkel. A helyükre újabb típusú szereplők érkeznek, de nekik is sajátos elvárásaik vannak a részvénnyel szemben.

A tankönyvek lapjain minden befektető hasonló, de a valóságban egészen eltérő preferenciák és stratégiák mentén működnek az egyes jól körülhatárolható csoportok. Mivel az Apple korábban az emelkedésben is extrém tempót diktált, a mostani helycsere sem finoman, a színfalak mögött zajlik, és jó eséllyel erőteljes túlreagálással jár. Ez pedig akár látványos befektetési lehetőséget is teremthet a türelmes és megfontolt játékosoknak.

Kikből áll a felmentő sereg?

Osztalékra utazó "income" befektetők: az amerikai piacon nagy hagyománya van az osztalékalapú, folyamatos pénzáramlást biztosító részvénybefektetéseknek, többek között nyugdíjcélú megtakarításokban és a hatalmas nyugdíjalapoknál.

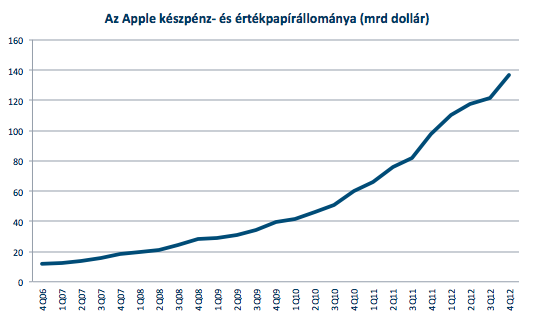

Az Apple képes lenne kiszolgálni ezt a csoportot, nemcsak a meglévő 137 milliárd dolláros készpénzállománya révén, hiszen zéró növekedés mellett is egészen elképesztő készpénztermelő képességgel bír. Igazi "cash cow", azaz fejős tehén. Ehhez azonban az kellene, hogy megemelje a jelenlegi osztalékát, vagy pedig az árfolyam essen olyan szintre, ahol az éves 10,6 dolláros osztalékfizetés már vonzó osztalékhozamot (az osztalékfizetés aránya az árfolyamhoz) jelent. Hol ez a szint?

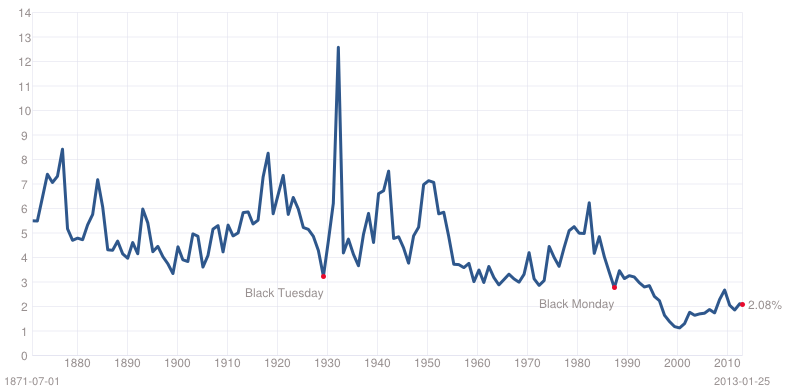

Az S&P500 index osztalékfizető tagjai jelenleg átlagosan 2,6 százalékos osztalékhozamot kínálnak (a teljes indexre ez az átlag 2 százalék körüli). Az Apple 10,6 dolláros osztalékával 407 dollárra kellene esnie az árfolyamnak, hogy ezt az átlagot elérje, és még tovább, hogy az átlagnál vonzóbb hozamot kínáljon a részvény. Azt is érdemes a számításba venni, hogy az amerikai kötvényhozamok már rövid távon is emelkedésnek indulhatnak, ami az osztalékrészvényektől elvárt hozamot is megemeli (azaz egy részvény csak alacsonyabb áron válik vonzóvá változatlan osztalékfizetés mellett). Bőven 400 dollár alatti szintekről is beszélhetünk osztalékemelés nélkül.

A S&P500 index átlagos osztalékhozama

Értékalapú, "deep value" befektetők: ők azok, akik fundamentális szempontból erőteljesen alulárazott vállalatokat keresnek, és lehetőség szerint egészen extrém szintre nyomott értkeltségű részvényeket vesznek, abban bízva, hogy a félreárazás idővel eltűnik.

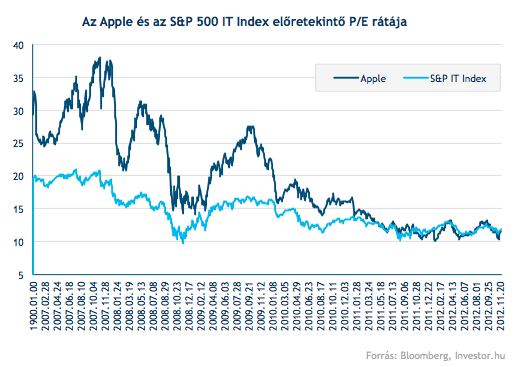

Ennek a csoportnak az Apple a csúcsok környékén nem volt érdekes, de ahogy zuhan az árfolyam, és a piac túlreagálja a gyengülő teljesítményt, egyre több esélye van a megjelenésükre. Az Apple továbbra is jó cég, jó termékekkel, jó menedzsmenttel, erőteljes profitabilitással, így ha nagyot esik is most az árfolyam, idővel a piac korrigálhatja a túllendülést. De mi számít nagy esésnek?

Az Apple értékeltsége a legszélesebb körben használt P/E mutató alapján már bőven a S&P500 átlaga alatt áll, sőt, a készpénzállományt nem számítva 7 körül lehet. Igen ám, de ha a profitvárakozások csökkennek, akkor ez az értékeltség magasabb lesz, ráadásul az igazi "deep value" befektetőknek általában még ez is sok. A technológiai szektorban is láttunk már nem egy nagy, korábbi sztárt 3-5 körüli mutató mellett forogni (ilyen például a HP, a Dell, a RIM, a Seagate és lehetne még sorolni.). E tekintetben tehát még vastagon kell esnie az árfolyamnak, hogy például a legendás értékalapú befektető, Warren Buffett és társai figyelmét is felkeltse, 440 dollár, de még 400 dollár is kevés ehhez.

Az ábra még a csütörtöki és pénteki zuhanás előtti állapotot mutatja, azóta értelemszerűen csökkent az értékeltség, benézett a teljes IT szektor átlaga alá.

Apple 400 alatt, valaki?

Mindebből persze az következne, hogy az Apple meg sem áll kb. 350 dollárig, ott meg megfordul, és elindul felfelé, de a képlet nyilvánvalóan nem ilyen egyszerű. A folyamatos esés valószínűleg a piacra csalja a shortosokat* is, akiknek viszont az a jellemzője, hogy az agresszív eladásokat vételekkel zárják, így a csökkenő trendben is akár egészen meredek felpattanásokat generálhatnak az árfolyamban. Ezekre érdemes lesz figyelni, az időzítésben pedig a technikai elemzés jelzései segítenek (apropó, ajánlom magunkat, a KBC Equitas ügyfeleinek szóló oktatásán sokat beszélünk ilyesmiről is.)

Ezerféle egyéb szempontot lehetne még felsorolni, de a fentiek alapján az elég valószínű, hogy nemcsak az Apple üzleti kilátásaiban zajlik drasztikus és hosszan elnyúló fordulat, hanem a tulajdonosok oldalán is, ami még a jelenleginél is mélyebbre nyomhatja az árfolyamot, látványos, rövid ideig tartó feltámadások mellett. A 400 dollár simán elérhetőnek tűnik, de az sem kizárt, hogy kezdődik majd hármassal is az árfolyam belátható időn belül.

Az is lehet persze, hogy hétfőn megfordul, és meg sem áll 1000 dollárig, de ennek kisebb az esélye.

* A short ügylet lényege, hogy a spekuláns elad egy értékpapírt, ami nem az övé, hanem csak kölcsönbe kapta. Mivel a kölcsönt vissza kell adnia, előbb-utóbb vissza fogja vásárolni az értékpapírt a piacról. Ha alacsonyabb áron teszi, mint ahol eladta, keres az ügyleten. A záráshoz törvényszerűen szükséges vétel miatt a shortosok akár jelentős vételi erőt is képviselhetnek, ha egyszerre igyekeznek megszabadulni a pozíciójuktól.