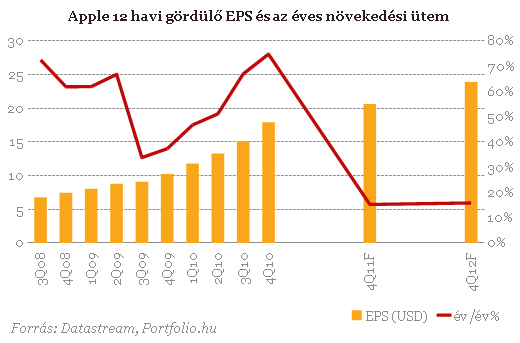

Nem véletlenül foglalkoztatja aktívan a technológiai és a tőzsdei világot is az Apple, joggal találgatja mindenki, vajon képes lesz-e folytatni a menetelést még feljebb, vagy a több száz százalékos rohanásból muszáj visszafordulnia a részvényárfolyamnak. Jobban megvizsgálva a helyzetet, a legfontosabb kérdés mégis inkább úgy hangzik: miért honorálja a tőzsde a története közel legalacsonyabb értékeltségével a vállalatot, miközben minden várakozást és versenytársat felülmúló, brutális ütemben növeli profitját?

Az elemzők tévúton járnak

A múltheti, lehengerlő gyorsjelentés után ugyanerről a kérdésről lamentáltunk Takács Szabolcs barátommal, a KBC Equitas megmondóemberével. Végül addig csűrtük-csavartuk, hogy kellő muníció jött össze egy alaposabb elemzéshez is, amit a hét első felében ki is izzadtam magamból. A Portfolio.hu-n tegnap megjelent írást nem ismétlem meg, akit érdekel ugorjon neki ott, itt csak álljon a lényege dióhéjban:

- az Apple a hatalmas árfolyamemelkedés ellenére nem fúj lufit, az értékeltség a P/E mutatót alapul véve kifejezetten alacsony a múltbeli szintekhez képest

- ennek ellenére túlértékeltnek tűnik a versenytársakhoz és a szélesebb piachoz képest, ha az értékelést mechanikusan, a rendelkezésre álló elemzői várakozások alapján végezzük (de ez a túlértékeltség is csekélyebb, mint bármikor korábban)

- az elemzői várakozások lényegében hasznavehetetlenek az Apple esetében, ha reálisabb növekedéssel számolunk, a túlértékeltségből könnyen alulértékeltség lesz (pláne ha a jelentős készpénzállományt is figyelembe vesszük), ha újabb nagy durranások jönnek, akkor pedig elképesztően olcsó a részvény

A kulcs természetesen a növekedés: mi lehet az oka, hogy ennyire súlyos törést vizionálnak az Apple lehengerlőnek tűnő növekedésében? Erre kerestünk valami valami olyan választ, ami kicsit szofisztikáltabb, mint hogy az elemzők egyszerűen hülyék, főleg mivel a konzervatív értékelés mellett is lehet találni érveket. Ezek közül kettőnél időztünk el (a cikkben előszedtem még párat ezeken kívül is, a legtöbbel pedig már itt a blogon is foglalkoztam, tessék megnézni az Apple-ről szóló posztokat):

- a szektort jellemző gyors termékciklusok, rövid termék-életgörbék

- az Apple üzleti modellje túlhaladottá válik

Új piac kell? Itt van!

Az üzleti modellek versengése meglehetősen összetett, és hasonló kérdésekről szól, mint amit az Intelről szóló posztban feszegettem. Az mindenesetre látszik, hogy az okostelefonok terén a más elvek mentén szerveződő androidos ökoszisztéma utolérte az iPhone-t, legalábbis ami az eladott készülékek számát illeti, a végfelhasználói árakban pedig egyértelműen az iPhone alá ment, miközben a technológiai színvonalat tekintve a felhasználók többsége számára már nincs lényeges különbség. A piac még gyorsan nő, de az iPhone nem olyan sokára belesimulhat ebbe a növekedésbe, bár az is lehet, hogy erre még sokáig kell várni.

A problémára természetszerűleg az jelent megoldást, ha az Apple új termékszegmenseket nyit, amiben újból előnyre tesz szert a saját zárt, kontrollált megoldásaival. Ilyen a táblagépek piaca, ami eddig nagyon sikeres kísérlet: 14,7 millió darab iPad kelt el 2010-ben úgy, hogy csak a második negyedévben kezdték forgalmazni (a legoptimistább „amatőr” becslések sem érték el a 10 milliót az indulás előtt, a profi elemzők között pedig 7 millió volt a legnagyobb tipp). Ez a piac ismét bejött az Apple-nek, és pár évig tuti kiugró növekedést fog nyújtani. Kérdés, hogy meddig.

Egy konyhaasztalon elfér az összes termék

Abban a világban, ahol az Apple mozog, a termékciklusok hihetetlenül rövidek, az új technológiák fél év múlva átlagosnak, egy évvel később már elmaradottnak tűnnek az új fejlesztésekhez képest. Mindez nyilvánvalóan komoly bizonytalanságot szül, nehéz egyszerűen kihúzni a monitor széléig az excel-képletet, és azt mondani, hogy sok éven keresztül fog növekedni egy vállalat. Ez megmagyarázhatja az elemzők óvatosságát is.

Példaként felmerültek a navigációs készülékek gyártói, mint a Garmin: alig néhány évvel ezelőtt a piac üdvöskéinek számítottak, nem elsősorban az aktuális technológiák, hanem a hatalmas ígéretek miatt. Ma hol vannak? Sehol. Nem feltétlenül tartom ezt tökéletes analógiának, mert a kizárólag navigációra szolgáló eszköz, mint fogyasztói termékkategória zsákutcának bizonyult, de az kétségtelen tény, hogy a gyártók nem tudtak újabb szintre rugaszkodni, a mobiltelefónia fejlődése pedig emiatt tehette feleslegessé őket.

Közelebbi példának viszont ott a Motorola, ami a hihetetlenül sikeres Razr terméke után még halványat villantott a Droiddal, de egyszerűen eltűnt a versenyből. De felhozhatnánk a Research in Motiont is, amelyik szintén három-négy évvel ezelőtt a legmenőbb mobilkészülék-gyártó volt a tőzsdén, most pedig csak vergődik. Ez a veszély minden szereplőt fenyeget, ez egy ilyen szakma.

Az Apple-nek van azonban egy fontos képessége, amivel el tudja venni az élét ennek a gyors körforgásnak, mégpedig a nagyon fókuszált termékfejlesztés: minden termékkategóriában egy vagy legfeljebb néhány termékváltozattal versenyez, „az összes termék, amit az Apple árul, elfér egy átlagos méretű konyhaasztalon” - ahogy Horace Dediu fogalmaz. Ez pedig rengeteg előnnyel jár. Az életciklus-görbéket egyszerűen összekapcsolják, azaz kivédik a gyors vetésforgót, a kutatás-fejlesztési ráfordítások pedig sokkal alacsonyabbak és hatékonyabban hasznosulnak, nem beszélve a beszállítókkal szembeni erőteljes alkupozícióról.

Nem költenek felesleges termékekre

A K+F kulcsfontosságú ebben a szektorban. Az évtizedes mobilipari múlttal bíró Dediu az említett bejegyzésében világít rá, hogy a közhiedelemmel ellentétben a K+F költésnek csak kis része folyik el új ötletek, koncepciók kidolgozására, túlnyomó része a meglévő termékek gondozását, fejlesztését szolgálja. Ha kevés termékvonalat kell naprakészen tartani, akkor relatíve kevesebb pénzt is kell erre szánni (az Apple az árbevételének csupán 2,2 százalékát költötte a legutóbbi negyedévben kutatás-fejlesztésre, és ez az arány folyamatosan csökken).

Még fontosabb, hogy ha egy vállalat korán képes meghozni a döntést, hogy milyen termék fejlesztését viszi végig, és mit állít le, akkor rengeteg felesleges későbbi költségtől kíméli meg magát még abban a stádiumban, amikor magára az ötletre nem költött sokat. Az Apple ilyen vállalat, nem kis mértékben Steve Jobsnak köszönhetően, ami a versenytársaknál sokkal magasabb és várhatóan tovább javuló profitabilitásban nyilvánul meg (szemben azokkal a versenytársakkal, amelyek néha egészen halott termékeket is végigkísérnek a piacra dobásig, mint például a Microsoft a totális kudarcba fulladt Kint).

Lehetne persze mindezt még hosszasan ecsetelni, ez csak néhány fontos szempont volt a sok közül. Az elemzői feltételezések mindenesetre biztosan irreálisak az Apple nyereségének növekedéséről, ami egyúttal azt is jelenti, hogy az Apple a hatalmas menetelés ellenére sem túlértékelt, a piac nem árazta be a benne rejlő lehetőségeket. A tegnapi cikk kapcsán egyébként még egy csomó minden eszembe jutott, úgyhogy az elkövetkező hetekben még lehet, hogy vissza fogok nyúlni a benne szereplő adatokhoz, grafikonokhoz.

Stay tuned!