Kezdjük rögtön azzal, hogy leszögezzük: a Groupon alapítói az elmúlt évek egyik legnagyobb tréfájára készülnek a tőzsdei kibocsátással, nem számítva a tucatjával a Nasdaqra lépő kínai gagyikat. Hiába a nagy felhajtás, könnyen lehet, hogy a srácok elmérték a dolgot, legalábbis az IPO-hoz beadott dokumentumokat elemző pénzügyi világ úgy tűnik, nem kajálja meg a 20 milliárd dolláros szemfényvesztést. Ettől még persze simán összejöhet a varázslat, de ahogy egy tőzsdei témákban igen jártas barátom fogalmazott: „ha ennek ellenére őrjöngés lesz a papírért, akkor tőzsdére viszem az online sört”.

Adekvát mozgókép címlapkép helyett

Az előzetes várakozásoktól elmaradva végül nem tavasszal, hanem múlt héten érkezett meg a Groupon nagy bejelentése a várva várt tőzsdei kibocsátásról, egyébként épp a születésnapomon, amit ezúton is köszönök, de egy kisebb bőröndnyi pénznek jobban örültem volna. Az IPO akár egy mesés történet megkoronázása is lehet, ha a befektetők elhiszik, hogy nemcsak irgalmatlan bevételnövekedés, hanem kellő jövőbeli készpénztermelés is kapcsolódik a vállalathoz, és ezért teljesen jogos a több tízmilliárd dolláros értékeltség is. Az érvelés viszont több ponton sántít.

Olvasnivaló a Dotkomon:

Új rekordra hajt a Groupon, tavasszal irány a tőzsde

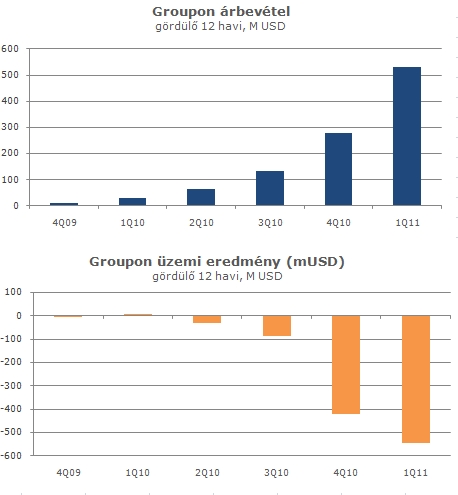

A felszínen nagyon szép a mese

A Groupon egyébként tényleg zseniális sztori. Három évvel ezelőtt még nem is létezett (2010 volt a második teljes üzleti évük), fél éve viszont már a világ leggyorsabban növekvő cégeként beszéltek róla világszerte. Nem is alaptalanul: 2009-ben 30,5 millió dolláros bevételt ért el, 2010-ben már 713,4 millió dollárt az S-1 jelet viselő tőzsdei tájékoztató szerint. Az idei első negyedév 644 ,7 millió dolláros bevétele alapján ráadásul egyáltalán nem merész becslés azt állítani, hogy 2011-ben simán lehet 3-3,5 milliárd dollár a bevétel, vagy akár még több.

Olvasnivaló a Dotkomon:

6 milliárd dollárt költene a Google a Grouponra

„Hol itt a probléma?” - kérdezhetnénk, hiszen a 20 milliárd dollár így csak 6-7-szeres P/S szorzót jelent, ami „alig” magasabb, mint a már megállapodott, régi motoros e-commerce vállalatok hasonló mutatója. A Groupon ráadásul innovatív, robbanásszerű növekedést mutató vállalat, teljesen indokolt lehet a magasabb szorzó, ami a (meg nem erősített, csak pletykált) 20 milliárd dolláros értékeltséget is igazolhatja.

„Az ördög viszont a részletekben nem alszik soha” - vághatnánk vissza magunknak azonnal egy brutális képzavarral, csak a vicc kedvéért persze, mert egyébként a cég vezérigazgatója, Andrew Mason is elég vicces figura. Az csak egy dolog, hogy a Groupon veszteséges, és rövidke története alatt soha sem termelt látható profitot. Habár az ósdi tankönyvi példákban a tőzsdeérettség sokszor már valamiféle profittermelő képességet is feltételez, manapság - főként a technológiai szektorban - ez egyáltalán nem elvárás.

Erőből fújták fel nagyra

A bajok sora ott kezdődik, hogy a tavalyi, 713 millió dolláros bevételből nagyjából 615 millió dollárnyi az agresszív akvizíciókból származott, ennyit tettek hozzá az egészhez a világszerte marékszám felvásárolt Groupon-klónok - mutatott rá a Forrester érezhetően felháborodott elemzője. (A kedvenc részem a kommentárjából: „Ez az IPO-játék nem értékkeresésről szól, hanem arról, hogy megtalálják a még nagyobb hülyét, aki elhiszi, hogy ez az értékeltség valós”- gyönyörűen rímel a Pókerarcok klasszikus mottójára...).

Márpedig ez a kisgömböc-mentalitású erőltetett expanzió nyilvánvalóan nem fenntartható. A beszippantott vállalkozások nélkül az organikus növekedés viszont kevesebb, mint 100 millió dollár volt a bevételsoron, ami még mindig tetszetős - 200 százalék feletti - bővülés, de ugyanazokkal a mutatókkal számolva, amivel a 20 milliárd dollárt igazolni próbálják, nagyjából ennek egytizede, 2 milliárd dollár jönne ki a forresteres hölgy szerint. Hogy pontosan 2 milliárd-e a reális, azt nem akarom eldönteni, de az biztos, hogy a valósághoz érezhetően közelebb esik, mint a 20 milliárd dollár.

Afelett sem érdemes elsiklani, hogy miért is veszteséges a Groupon: hiába nőtt a bevétel 2241 százalékkal tavaly, a működési költségek 5732 százalékkal (!) emelkedtek. A Groupon minden igyekezete ellenére továbbra is csak egy hatalmas, emberi erővel hajtott marketinggépezet (már 8000 alkalmazottnál járnak, aminek közel fele az értékesítésben - azaz a vállalkozások hívogatásában - dolgozik), a humán erőforrást pedig nem lehet pár ezer sornyi kóddal skálázni, embereket kell hozzá felvenni. Az meg drága.

Persze elméletben ez is bocsánatos dolog lehetne egy fiatal cégnél, mert a növekedés komoly ráfordításokat igényel, csak éppen a Groupon nemcsak elvesztett félmilliárd dollárt az utolsó egy évben, de a vesztesége egyre gyorsuló ütemben növekszik. Úgy tűnik, a kicsiben egészen jól működő üzleti modell egyre rosszabbá válik, ahogy globálissá próbálják felfújni, ami nem éppen jó jel. A Groupon eddig több mint 56 ezer vállalkozással került valamilyen kapcsolatba, és legalább 40 országban megvetette a lábát, de még az sem biztos, hogy ennek duplája vagy akár háromszorosa elegendő lenne a hosszú távon is fenntartható profitabilitáshoz.

Több milliárd dolláros érték azért lehet a cégben

Nem akarom persze azt állítani, hogy teljesen értéktelen lenne a cég, nem véletlenül akarta a Google 6 milliárd dollárért felvásárolni, nem véletlenül szállt be jó néhány neves befektetési társaság a tőkeemelésekbe, és nem véletlenül másolják világszerte klóncégek százai, ezrei nyíltan és büszkén a Groupon trükkjeit. Persze egy üzleti modell másolhatósága sokat elvesz az elvi értékéből, pláne a megszerezhető profitból, főként ha a legfontosabb versenytárs (LivingSocial) mögé még az Amazon.com is beáll, de az egyértelmű, hogy a vállalat, a modell, és főként a vezetés nem teljesen értéktelen.

Ovasnivaló a Dotkomon:

Nem kellettek a Google milliárdjai

Az sem igaz, hogy a vállalat ne keresne alternatív utakat: a Google ajánlatának elutasítása után bejelentett fejlesztések - Groupon Store és Deal Feed - nekem kifejezetten tetszettek, mert a Groupon az emberi marketinggép felől a tech vállalattá válás útján indult el (Mason is ezt hangsúlyozza úton-útfélen). Ugyanebbe az irányba mutat a mobilos sztori is, amiben rövid ideig élő, tényleg csak a közvetlen környéken lévő felhasználók számára elérhető kuponokat nyújtanak. Van tehát kakaó a sztoriban, de a gyengeségeken túlzott marketingköddel igyekeznek úrrá lenni.

Olvasnivaló a Dotkomon:

Még egy hatalmas lépés a Groupontól

Akárhogy is nézzük, a lényegi modell továbbra is a lokális kis- és középvállalkozások lesáskázása. Egy átlagos, 40 százalékos kuponos akció a résztvevő vállalkozás számára 70 százalékos kedvezményt jelent (hiszen a bevételt felezi a Grouponnal), ami nagyjából csak a kábítószer-nagykereskedelemben nem egyenlő a direkt ráfizetéssel.

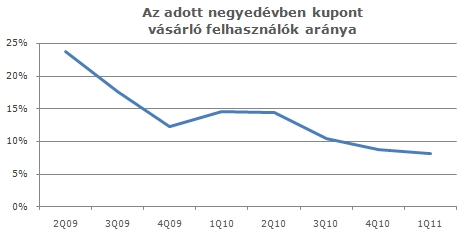

Erre jön az érv (amit többek között az ”igazi hazai másolat", a BónuszBrigád is hangoztatott, az első budapest Google Napon is), hogy ez valójában marketingköltés. Igen ám, de a Groupon (és a büszke magyar klónok) felhasználói valódi sáskaként viselkednek, és csak a legritkább esetben térnek vissza a tett helyszínére teljes áron fogyasztani (sőt, csak 42 százalékuk vásárol újból kupont). Hol itt a hosszú távú marketinghatás, imázsnövelés, satöbbi? Sehol.

A sáskaraj viszont soha nem nő a végtelenségig, ahogy az elérhető partnerekből sincs végtelen sok (bár a világ még szép nagy, az IPO-ból származó pénzen lehet még pörgetni a bizniszt, mielőtt végleg összeszottyad). A kifulladás jelei a Groupon bejáratott piacain már látszanak, például Chicagóban, ahol erőteljesen csökken a regisztrált és az aktív, tehát kupont is vásárló felhasználóbázis bővülési üteme, valamint az egy partnerre és az egy felhasználóra eső kuponeladások száma is. Nagyon sok új piacon pedig nem is tudja elérni a kívánt szintet a szolgáltatás elfogadása (Berlinben a regisztrált felhasználóknak csak 18 százaléka vásárolt valaha kupont, Londonban ugyanez az arány csupán 9 százalék a Marketwatch szerint).

Beindul a dotkomkönyvelés

Nem véletlen, hogy Andrew Mason és társai igyekeznek idejében kiszállni, amíg tart a varázs. Azaz hogy már ki is szálltak nagy részben, hiszen Mason és Eric Lefkofsky, a cég elnöke, valamint néhány figura már közel egymilliárd dollár értékben vettek ki pénzt a cégből a korábbi tőkeemelések farvízén többek között az elsőbbségi részvények visszavásárlása útján (a januári, 900 millió dollár feletti tőkebevonásból származó készpénz jelentős része is ott landolt).

Olvasnivaló a Dotkomon:

Egymilliárd dollárral vesz lendületet a Groupon

Veszteséges cégből szedik ki pénzt az alapítók és menedzserek minden lehetséges módon - ennél kevés riasztóbb jelet lehet elképzelni, és mindez pláne disszonáns Mason korábbi nyilatkozatai tükrében. És ismét csak nem véletlen, hogy a BónuszBrigád egyik alapítója, Kaprinay Zoltán a Google Napon tartott marketingprezentációjában a sorok között szinte könyörgött, hogy valaki vegye meg a céget sok pénzért, amíg lehet.

Ha valakinek kétségei lettek volna, hogyan került a BónuszBrigád a Google Napra

Nem ez az egyetlen turpisság, amire fényt derült a Groupon S-1-ből. Az tényleg apróság, és az ilyenkor szokásos csibészségekbe bőven belefér, hogy a mindenhol hangoztatott 83 milliós ügyfélszámból csak mintegy 15 millió vásárolt valaha a szolgáltatáson keresztül akármit, a negyedéves vásárlói számot meg kumulálva, azaz a kezdetektől kezdve összegezve teszik közzé. Az igazi gáz, hogy a Groupon ezek a hagyományos, széles körben használt pénzügyi módszereket is igyekszik felülírni, megalkotva az „Adjusted Consolidated Segment Operating Income” kategóriát.

Hogy miért? Mert eszerint a vállalat nyereséges, hiszen a mutató nem tartalmazza például az agresszív terjeszkedéssel járó marketing és személyi költségeket. Miközben a GAAP (azaz az elfogadott amerikai könyvelési sztenderdek) szerint 400 millió feletti veszteséggel zárta 2010-et, a saját ACSOI mutatója alapján 60,6 millió dollár volt a „nyereség”, sőt, 2011 első negyedévében 114 millió dollár veszteség helyett 81,6 millió dollár nyereség az „igazi” eredmény a Groupon szerint.

Ez bizony erősen hasonlít abban a bizonyos buborékban tapasztaltakhoz (pszt, nem mondjuk ki a nevét), de nem is kell ilyen messzire visszanyúlni az időben, hogy hasonló mutyit lássunk, gondoljunk csak a Demand Media trükközésére a tartalomgyártás költségeinek fura amortizációjával, amit a Dotkomon is megénekeltem annak idején. Egy-két ilyen vállalat persze nem csinál még iparági szintű lufit, de az tény, hogy a Groupon kibocsátása fontos mércéje lesz a legújabb internetes vállalatokkal kapcsolatos hisztériának, és a Zyngával karöltve szép felvezetés az igazi kapitális nagyvad, a Facebook előtt.

Olvasnivaló a Dotkomon:

Ez még nem a Dotkom Lufi 2.0

Egy gyors hiszti után persze még normalizálódhat a helyzet, az első pár nap árfolyamreakciója semmit nem jelent majd, szóval a Nagy Luftballon eljövetelére még talán várnunk kell (jut eszembe: a LinkedIn árfolyama szépen morzsolódik le, ahogy a múltkor megjósoltam, bár még mindig 70 dollár felett jár). Azt se felejtsük el, hogy ugyanaz igaz lehet a Grouponra, amit a LinkedInnél feszegettem, hogy az IPO körüli felhajtás hirtelen megnöveli a termék iránti keresletet, jókorát lendítve a bizniszen. És még egy nagyon fontos tény: a Groupon a látszat ellenére nem közösségi média cég, sőt, ha nagyon szigorúan vesszük, nem is igazi "dotkom" cég.

Olvasnivaló a Dotkomon:

LinkedIn: tényleg ez lenne a nagy buborék?

Ha pedig végül kirobbanó siker lesz a kibocsátás, akkor készüljetek, mert jön az online sör!