Azt már sikerült bebizonyítani, hogy 2013-ban hiába várnánk az Apple-től nagy feltámadást, de kicsit távolabbra tekintve elég egyszerűen modellezhető, hogy a mostani üzletekből már soha nem fog hatalmas dinamikát kicsiholni a cég. Ezzel együtt most minden Apple részvényhez ingyen sorsjegyet kap a befektető: ha bejön a következő nagy dobás, akkor szépen lehet kaszálni. De az sem véletlen, hogy ingyen van a sorsjegy, hiszen nagyon kicsi az esélye a nyerésnek.

Leporoljuk a jó kis modellt

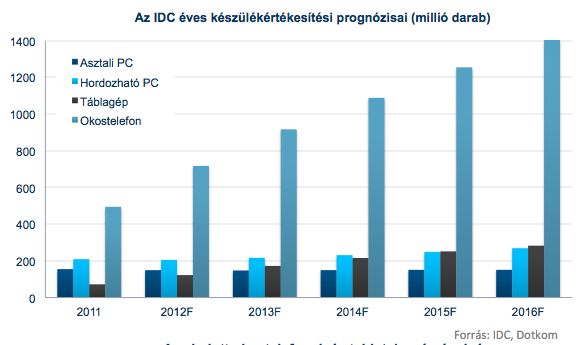

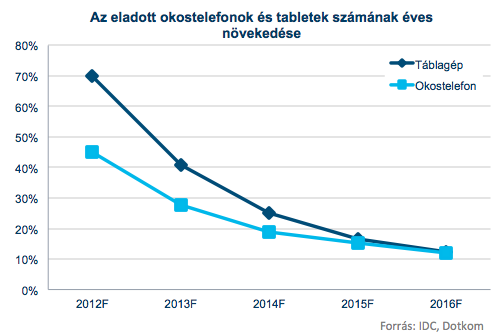

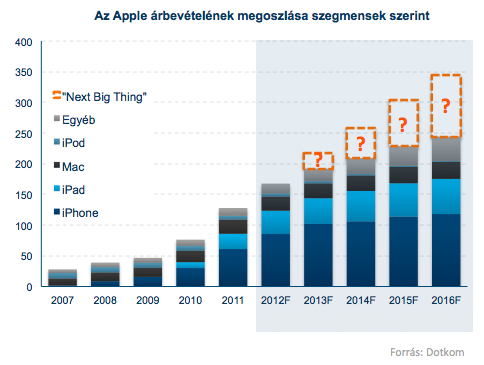

A hosszabb távú jósolgatáshoz kiváló alapot adnak az IDC 2016-ig szóló prognózisai az okostelefon-, tablet- és PC-piacról. Szentírásnak persze nem tekinthető ez az előrejelzés sem, mindkét irányba változhat bármikor. Sőt, a tabletpiacra vonatkozó prognózis mintha kicsit túlzottan konzervatív lenne, de mivel nincs saját előrejelzésem, éppen megteszik ezek a számok.

Az előző rész: Mégis mitől nőne még az Apple?

A modell működése tényleg marha egyszerű, a múltkori posztban már leírtam. Most sem teszünk mást, csak éppen 2016-ig kihúzzuk a sztorit, legalábbis a bevételekre. Ehhez persze néhány alapvető feltételezéssel kell élnünk, amelyekre igen érzékeny a modell, ami természetes velejárója az ilyen jövőkutatósdinak:

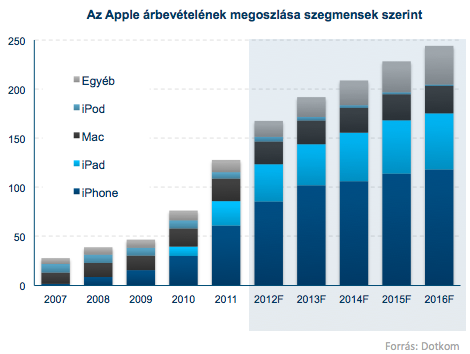

- az Apple részesedése 14 százalékra morzsolódik le az okostelefonok között a jelenlegi 18-19 százalékos szintről a tovább bővülő androidos kínálat és az egyéb platformok miatt

- az iPhone átlagos értékesítési ára (ASP) 600 dollárra süllyed 2014-től az erősödő verseny (különösen a kínai piacon) és esetleg egy kisebb, gyengébb modell piacra dobása miatt

- az iPad részesedése 45 százalékra süllyed a jelenlegi 56-57 százalékról, miközben az átlagos ár már 2013-tól 450 dollár körül alakul az iPad Mini színrelépése miatt

- a Mac szegmensben mind a piaci részesedés, mind az ASP nagyjából az aktuális szinteken marad

- az iPod-bevételek az aktuális helyzetnek megfelelően éves átlagban 25 százalékkal zsugorodnak továbbra is

- az Egyéb bevételek (egyéb hardverek, szoftverek, médiaértékesítés, kiegészítők, sb.) éves átlagban 25 százalékkal nőnek 2016-ig, ami némi lassulást jelent az aktuális, 30 százalékos bővülési ütemhez képest

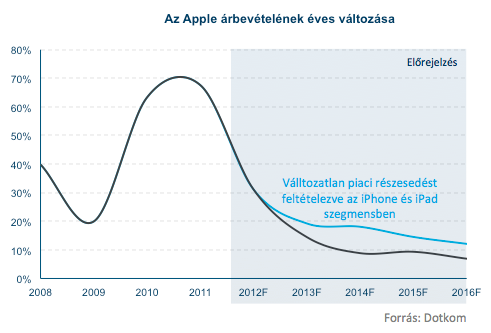

Ezeket a feltételezéseket hosszasan lehetne tárgyalni és vitatni, de ha elfogadjuk őket helyesnek, akkor a következő kép tárul elénk: az Apple árbevétele a jelenlegi termékek alapján éves átlagban kevesebb, mint 10 százalékkal bővülhet 2012 és 2016 között (ugyanez az ütem 2007 és 2012 között 43 százalék volt).

De még ha abból indulnánk is ki, hogy sem az iPhone, sem az iPad nem veszít a részesedéséből, sőt, az iPhone árak is stabilak maradnak, akkor is csak 16 százalékig tudjuk az éves átlagos növekedés mértékét feltornászni.

Világosan látszik, hogy szemben a 2009-es visszaeséssel, ami egy erőteljes, de átmeneti hatású gazdasági sokkból származott, az előttünk álló években az okostelefon- és tabletpiac strukturális lassulása húzza vissza az Apple-t. A modell alapján adódó növekedési ütem nem különbözik lényegesen a széles részvénypiaci átlagtól, így pusztán ezt tekintve nem meglepő, hogy az Apple nagyjából a piaci átlagnak megfelelő értékeltség mellett forog a tőzsdén.

Lehet-e még innen nőni?

Egy nagyon fontos feltételt kihagytunk még a modellből: a fenti játék a számokkal csak ceteris paribus, azaz minden egyéb tényező változatlansága mellett érvényes. Változatlanságot feltételezni a technológiai szektorban viszont meglehetősen botor dolog lenne, főként úgy, hogy világosan látszik, az Apple-nek találnia kell egy újabb nagy hullámot, amit meglovagolhat, ha folytatni szeretné eddigi diadalmenetét.

Az igazi bökkenőt a méret jelenti. 2006-ban, az iPhone piacra dobása előtt még "csak" 20,6 milliárd dollár volt az Apple éves bevétele, 2009-ben, az iPad érkezése előtt pedig "csupán" 46,7 milliárd dollár. Ehhez képest kellett nagyot dobnia az új "i" kütyükkel. 2012-ben viszont már közel 170 milliárd, 2013-ban pedig több mint 190 milliárd dollár lehet az árbevétel, ez az a kiindulási alap, amihez képest látványos méreteket kell elérnie az új üzletágnak. Például a TV-értékesítésnek, ha valóban ez lesz a Next Big Thing, ahogy arról mindenki megvan győződve.

Ez azt is jelenti, hogy ha az elkövetkező években csak 15 százalékra szeretné növelni az éves átlagos növekedési ütemet 10 százalékról, akkor 2016-ra minimum 50 milliárd dolláros bevételt nyújtó szegmenst kell nevelni az új bizniszből. De ahhoz, hogy visszatérjen a cég mondjuk 30 százalékos éves átlagos növekedéshez, ennek a biznisznek 2016-ra évente 230 milliárd dollárt (!) kellene produkálnia, közel annyit, mint a fenti modellünk alapján az összes többi üzletág együttesen.

Ennek nagyon kicsi az esélye, hiszen 2000 dolláros átlagárral számolva nagyságrendileg ugyanannyi televíziót kellene eladni 2016-ban, mint amennyi a 6-700 dolláros iPhone-ból gazdára talál. (És akkor még az új termékek profittartalmával nem is foglalkoztunk). Kizárólag egy új hardver nem tud lökést adni, az új szegmensnek tehát emellett brutális növekedést kell hoznia egy másik területen, a digitális tartalmak értékesítésében.

Rengeteg addicionális alkalmazásletöltés, új típusú tartalom, előfizetések, óriási mennyiségű új, aktív felhasználó, ezeket kell tudnia az új piaci szegmensnek, és még így is kétséges, hogy tényleg látványosan fel tudja-e pörgetni a bevétel növekedését. Az mindenesetre egyértelmű, hogy a hardver mellett a tartalomból származó bevétel elsődleges hajtóerővé lép majd elő az Apple-nél (az alapmodellben 2016-ban az árbevétel növekedésének 50 százaléka (!) származik innen).

Erről szólt az előző bejegyzés is: Önmegsemmisítővé válhat a tabletboom

Részvény és sorsjegy egyben

Mivel az Apple elmúlt évtizedes menetelése is kivitezhetetlennek tűnt volna, ha tíz évvel ezelőtt beszélünk róla, kár lenne kijelenteni, hogy az Apple nem tudja megugrani az új szintet. Az is egyértelmű viszont, hogy rendkívül nehéz lesz újból lendületbe jönnie ennek a monstrumnak, ezért nem is árazza ezt a tőzsde.

Ha valaki most, 500 dollár környékén megvásárolja a részvényt, az két dolgot kap: egy egyre lassuló, hosszú távon leginkább a piaci átlagnak megfelelő teljesítményre képes nagyvállalatot, és egy opciót - lényegében egy sorsjegyet - arra, hogy lesz még egy nagy durranás. Mivel a részvény többé-kevésbé a mostani üzletek értékét tükrözi, a sorsjegy jóformán ingyen van, nem véletlenül: rendkívül kicsi a valószínűsége, hogy az Apple tud a mostani szintről még látványos növekedést összehozni. Ha viszont sikerül, a sorsjegy busásan fizet majd.

(A szakmai korrektség kedvéért fontos hangsúlyoznom, hogy fenti okoskodás csakis az árbevétel növekedéséről szól, ami még nagyon kevés ahhoz, hogy valóban alaposan értékeljünk egy részvényt. Ehhez legalább a profitra, de leginkább a vállalat által megtermelt szabad készpénzáramlásra kellene mindenféle előrejelzéseket gyártani. Ennek a bejegyzésnek ez most nem célja.)